Saat ini banyak kaum millenial ingin memiliki rumah, namun harga rumah semakin tinggi setiap tahunnya. Solusinya adalah KPR dan Apakah jenis-jenis akad di KPR Syariah?

Saat ini banyak kaum millenial ingin memiliki rumah, namun harga rumah semakin tinggi setiap tahunnya. Solusinya adalah KPR dan Apakah jenis-jenis akad di KPR Syariah?

Dalam menjalankan produk KPR terdapat beberapa skim yang banyak digunakan oleh perbankan syari’ah di Indonesia yaitu skim murabahah, istisna’ dan ijaroh , khususnya ijarah muntahiya bi tamlik (IMBT) dan Musyarakah Mutanaqishah (MMQ).

1) KPR Syari’ah Yang Menggunakan Skim Murabahah

Pada sistem murabahah ini, pihak bank syari’ah harus memberitahukan harga perolehan atau harga asal rumah yang dibeli dari developer kepada nasabah dan menentukan suatu tingkat keuntungan (profit margin) sebagai tambahan.

Karena, Akad jenis ini merupakan salah satu bentuk akad bisnis yang keuntungannya telah diketahui dimuka (pre-determiner return) dan keuntungan tersebut bersifat pasti (certainly return). Sedangkan, Murabahah merupakan penjualan sesuatu barang dengan harga asal dengan tambahan keuntungan sejumlah yang disepakati bersama.

Terdapat beberapa rukun yang harus dipenuhi dalam pembiayaan murabahah berikut penjelasannya:

a) Pihak yang berakad

- Penjual

- Pembeli

b) Objek yang diakadkan

- Barang diperjualbelikan

- Harga jual/keuntungan

c) Akad/ sighat

- Serah (ijab)

- Terima (qabul)

Selain itu, dalam transaksi KPR Syari’ah terdapat beberapa syarat yang harus dipenuhi sebagai berikut:

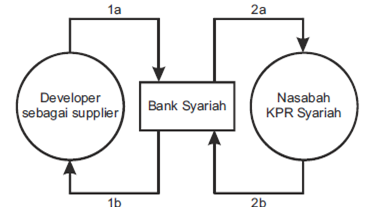

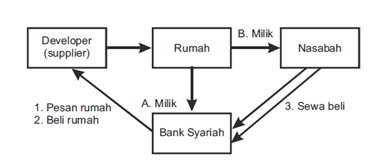

Alur KPR Murabahah Skim Murabahah

Sumber: Haris (2007)

Keterangan:

1a: Developer perumahan menjual rumah kepada pihak bank syari’ah secara tunai.

1b: Bank syari’ah membeli kepada developer selaku supplier secara tunai.

2a: Bank syari’ah menjual rumah sebesar harga pokok/ asal ditambah keuntungan yang disepakati bersama, kepada nasabah KPR Syari’ah secara tangguh/angsuran.

2b: Nasabah membeli kepada bank syariah secara angsuran.

Menurut MUI, terdapat persyaratan yang harus dipenuhi dalam menentukan harga atau keuntungan dan angsuran dalam KPR Syari’ah dengan merujuk pada skim murabahah yakni sebagai berikut:

a) Keuntungan atau mark-up yang diminta bank harus diketahui oleh nasabah.

b) Harga jual bank adalah harga beli (harga perolehan) bank ditambah keuntungan.

c) Harga jual tidak boleh berubah selama masa perjanjian.

d) Sistem pembayaran dan jangka waktunya disepakati bersama.

2) KPR Syari’ah Yang Menggunakan Skim Istisna’

Dalam skim akad ini, seorang nasabah sudah menentukan terlebih dahulu kriteria-kriterianya rumah yang diinginkan. Sedangkan bank bertindak sebagai agen pemesan dan penjual kemudian bank akan memesan kepada developer,. Pihak bank kemudian menjual rumah tersebut kepada nasabah secara angsuran, tetapi penyerahannya adalah pada waktu akhir periode pembayaran.

Alur KPR Syariah Skim Istisna’

Sumber: Haris (2007)

Keterangan:

a) Nasabah memesan rumah kepada bank dengan kriteria tertentu yang telah ditentukan.

b) Bank membeli rumah kepada developer perumahan (selaku supplier) sesuai dengan kriteria yang telah ditentukan oleh nasabah.

c) Bank menjual barang kepada nasabah (tetapi penyerahan barangnya

Terdapat beberapa ketentuan umum yang harus dipenuhi pada sistem jual beli istishna ini, yaitu:

i. Spesifikasi barang (dalam hal ini adalah rumah) yang dipesan harus jelas, seperti; tipe, kelengkapan, ukuran dan lain sebagainya.

ii. Harga jual yang telah disepakati, dicantumkan dalam akad dan tidak boleh berubah selama berlakunya akad.

iii. Jika terjadi perubahan kriteria pesanan dan terjadi perubahan harga setelah akad ditandatangani, maka seluruh biaya tambahan tetap ditanggung oleh nasabah.

3) KPR Syari‘ah Yang Menggunakan Skim Ijarah Muntahiya Bi Tamlik (IMBT)

Akad ini merupakan kombinasi antara sewa menyewa (ijarah) dengan jual beli atau hibah di akhir masa sewa. Dalam ijaroh muntahiya bi tamlik (IMBT) ini terjadi pemindahan hak milik barang, dengan dua cara:

a. Ijarah dengan janji akan menjual pada akhir masa sewa.

b. Ijarah dengan janji akan memberikan hibah pada akhir masa sewa.

Berdasarkan skim ijarah ini, bank syari’ah menyewakan rumah, sebagai objek akad, kepada nasabah. Meskipun pada prinsipnya tidak terjadi pemindahan kepemilikan (hanya pemanfaatan rumah), tetapi pada akhir masa sewa bank dapat menjual atau menghibahkan rumah yang disewakannya kepada nasabah.

Alur KPR Syariah Skim Ijarah Muntahiya Bi Tamlik (IMBT)

Sumber: Haris (2007)

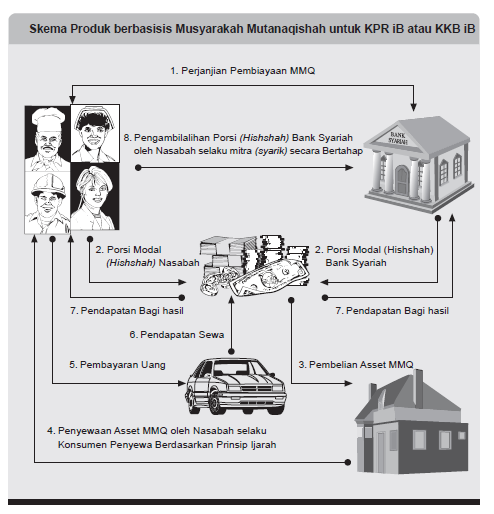

4) KPR Syari‘ah Yang Menggunakan Skim Musyarakah Mutanaqishah (MMQ)

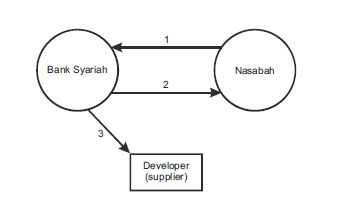

Musyarakah mutanaqishah terjadi karena dua akad yang dijalankan secara pararel. Pertama, terjadinya syirkah amwal yakni antara nasabah dan bank yang melakukan akad musyarakah melalui penyertaan modal dalam pengelolaan suatu usaha yang akan mendatangkan keuntungan. Kedua, nasabah melakukan usaha dengan modal bersama yang hasil usahanya dibagi sesuai kesepakatan antara bank dengan nasabah. Di samping itu, nasabah membeli barang modal milik bank secara berangsur sehingga modal yang dimiliki bank dalam syirkah tersebut secara berangsur-angsur berkurang ketika modal bank berkurang maka disebut sebagai mutanaqishah (OJK, 2016). Berikut ini adalah skema dari Musyarakah Mutanaqishah (MMQ)

Alur Produk Berbasis Musyarakah Mutanaqishah untuk KPR iB atau KKB iB

Sumber: OJK (2016)

Keterangan: