Metode yang dapat digunakan untuk menentukan harga transfer (transfer pricing) yang wajar yang dilakukan oleh perusahaan multinasional yang melakukan transfer pricing, yaitu:

####Metode perbandingan harga (Comparable Uncontrolled Price/CUP)

Metode ini membandingkan harga transaksi dari pihak yang ada hubungan istimewa tersebut dengan harga transaksi barang sejenis dengan pihak yang tidak mempunyai hubungan istimewa (pembanding independen), baik itu internal CUP maupun eksternal CUP. Metode ini sebenarnya merupakan metode yang paling akurat, tetapi yang sering menjadi permasalahan adalah mencari barang yang benar-benar sejenis.

Contoh penerapan:

PT ABC menyerahkan penjualan barang X kepada afiliasinya PT Y dengan harga franko tujuan Rp10.000.000. Di saat yang sama PT ABC juga menjual barang X kepada pihak ketiga PT KLM dengan harga franko pabrik Rp10.000.000 dan biaya pengangkutan dan asuransi Rp500.000. Dengan metode CUP harga jual wajar barang X dari PT ABC kepada PT Y adalah Rp10.000.000 + Rp500.000 = Rp10.500.000.

####Metode Harga Penjualan Kembali (Resale Price Method/RPM)

Metode ini digunakan dalam hal Wajib Pajak bergerak dalam bidang usaha perdagangan, di mana produk yang telah dibeli dari pihak yang mempunyai hubungan istimewa dijual kembali (resale) kepada pihak lainnya (yang tidak mempunyai hubungan istimewa). Harga yang terjadi pada penjualan kembali tersebut dikurangi dengan laba kotor (mark up) wajar sehingga diperoleh harga beli wajar dari pihak yang mempunyai hubungan istimewa.

Contoh penerapan:

PT A menyerahkan barang kepada afiliasinya PT B dengan harga Rp10.000.000. PT B kemudian menyerahkan barang tersebut kepada pihak ketiga PT C (independen) dengan harga Rp20.000.000. Diketahui ternyata ada transaksi antara pihak independen, yaitu PT Z yang juga menyerahkan produk yang sejenis kepada PT Y dengan kenaikan harga jual (mark up) 20%. Dengan demikian, harga jual yang wajar dari PT A kepada PT B adalah Rp20.000.000 - (20% x Rp20.000.000) = Rp16.000.000. Jadi, harga jual PT A terlalu rendah dari yang seharusnya karena ada transfer pricing.

####Metode Biaya-Plus (Cost Plus Method)

Metode ini dilakukan dengan menambahkan tingkat laba kotor wajar yang diperoleh perusahaan yang sama dari transaksi dengan pihak yang tidak mempunyai Hubungan Istimewa atau tingkat laba kotor wajar yang diperoleh perusahaan lain dari transaksi sebanding dengan pihak yang tidak mempunyai Hubungan Istimewa. Umumnya digunakan pada usaha pabrikasi.

Contoh penerapan:

PT A memproduksi barang dengan biaya Rp500.000 dan menyerahkan barang tersebut kepada afiliasinya PT B dengan harga Rp900.000. PT Y juga memproduksi produk sejenis dengan biaya sebesar Rp600.000 dan menjualnya kepada PT Z (tidak ada hubungan istimewa) dengan harga Rp900.000. Dari penjualan PT Y terlihat bahwa persentase laba kotor dari biaya adalah sebesar 30 : 60 = 50 . Dengan cost-plus method, dapat diketahui bahwa harga wajar penjualan PT A ke PT B adalah: Rp500.000 + (50 x Rp500.000) = Rp750.000. Jadi, bisa dianggap bahwa harga beli PT B lebih mahal dari yang seharusnya dan dapat dikoreksi biayanya oleh kantor pajak.

####Metode Pembagian Laba (Profit Split Method/PSM)

Metode ini dilakukan dengan mengidentifikasi laba gabungan atas transaksi afiliasi yang akan dibagi oleh pihak-pihak yang mempunyai Hubungan Istimewa tersebut dengan menggunakan dasar yang dapat diterima secara ekonomi yang memberikan perkiraan pembagian laba yang selayaknya akan terjadi dan akan tercermin dari kesepakatan antar pihak-pihak yang tidak mempunyai Hubungan Istimewa, dengan menggunakan Metode Kontribusi (Contribution Profit Split Method) atau Metode Sisa Pembagian Laba (Residual Profit Split Method).

#####Metode Laba Bersih Transaksional (Transactional Net Margin Method/TNMM)

Metode ini dilakukan dengan membandingkan persentase laba bersih operasi terhadap biaya, terhadap penjualan, terhadap aktiva, atau terhadap dasar lainnya atas transaksi antara pihak-pihak yang mempunyai hubungan istimewa dengan persentase laba bersih operasi yang diperoleh atas transaksi sebanding dengan pihak lain yang tidak mempunyai Hubungan Istimewa atau persentase laba bersih operasi yang diperoleh atas transaksi sebanding yang dilakukan oleh pihak yang tidak mempunyai hubungan istimewa lainnya.

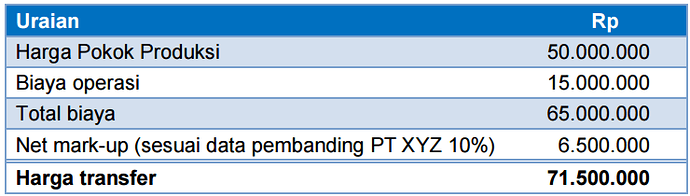

Contoh penerapan:

PT ABC merupakan produsen alat-alat kecantikan yang menjual ke perusahaan grup di Malaysia (ABC Bhd) dan menggunakan merk ABC Bhd. Dalam hal ini, ABC Bhd hanya menjual produk PT ABC. Berdasarkan analisis, diketahui juga bahwa PT XYZ yang menjual produk serupa dan memperoleh laba operasi sebesar 10%. Untuk itu, harga transfer PT ABC kepada ABC Bhd berdasarkan metode TNM adalah sebagai berikut